避險?還是冒險?股票避險策略淺談

文章目錄

壹、不論是大盤還是個股,漲高意謂修正風險亦同步增高

在台積電的帶領下,7月27日的台股終於突破12682的歷史高點,30年前台股狂飆的年代,加思揚還在讀國中,新聞的耳濡目染,加思揚每天也是會看看中央日報的股市板(好像也只有中央日報),那時印象最深的是中紡,因為中紡是少數股價未達100元的公司,當時的股票沒多少家,所以股價板的數字還很大,到了2020年,台股多達上千家,股價板的數字小多了。

突破歷史新高,固然可喜,但身為存股族,居高思危的觀念還是要有,漲多就是利空,股價修正的機率就高,修正並不意謂著崩盤,但股價在高點,如果再度發生新冠肺炎的嚴重疫情,修正往往來得又急又猛。但也不用矯枉過正,在高點把股票通通賣掉,我們不是神,可以預測高點與低點,而且修正未必會發生在每一檔股票,就算修正,幅度可能也不大,賣掉股票之後,何時再買回也是個難題,更不用說台股也有再創新高的可能,結果賣掉就買不回,或者是買回的價格還比之前買進的價格還高,反而多繳了證交稅,得不償失。所以滿手股票的存股族,在持股的同時,應該思考的是「如何降低持股的風險」或「買進避險工具」。

貳、長期存股並將股息再投入,就可以降低投資風險

對於存股族來說,只要持有「穩定配息的股票」或「股息年年成長的股票」就可以降低投資風險,並且將每年的配息持續投入存股,存股的成本自然每年下降;買進「穩定配息的股票」,存股五年約可讓投資成本下降25%(買進殖利率5%的股票),如果買進的是「股息年年成長的股票」甚至差價還可能高於股息,但存股考驗的是每個人的心理素質,3月份台股大幅修正到8500點,意志不堅定的存股族就有可能把股票砍在阿呆谷,結果不到半年,台股再創新高,當初賣出股票的決定可能造成後來不敢再買進的後果,最終存股變成做價差。

以台積電為例,毫無疑問是股息成長股,股息成長意謂獲利的成長,獲利成長最終帶領股價持續創新高,如果在2016年1月買進台積電(股價142元,下表),就算來到3月份的股災最低點235.5,還是賺了將近100元的價差,但近十年來,如台積電之股價股息雙成長股實在是鳳毛麟角。再看看中保科,中興保全是許多人心目中理想的存股標的,如果在2016年1月93元買進,雖然股價在高檔,但歷經3年配息,成本降到77.5,就算3月份的股災中保科最低跌到75.4,也不過接近成本價而已,加思揚就持有中保科,就算股災來臨,我還是抱得住,因為我知道每一個來年又是3~4元的股息,只要持續持有,成本就是不斷的降低,憑藉的是中保身為國內保全最大咖,護城河不易被攻破,獲利配息穩定是一大特色。

| 股名 | A.2016/1/31股價 | B.2016~2019配息 | C.投資成本 (A-B) | 2020股災低點 |

| 台積電 | 142 | 38.5 | 103.5 | 235.5 |

| 中保科 | 93 | 15.5 | 77.5 | 75.4 |

參、賣出個股期貨或利用選擇權(買進賣權)也是避險方式,但操作不易

如果存的股票是有股票期貨的個股,也可以考慮賣出一口個股期貨(一口=兩張股票,需準備股價13.5%的保證金),就可以買個保險,例如:持有廣達股票2張,成本一張70元,同步賣出一口廣達期貨,如果廣達從70跌到60,儘管現股賠了2萬元,但期貨也賺了2萬,在股價的部份等於不賺不賠,獲利就來自於廣達的股息;但賣出個股期貨也不是每一支股票都可以用,畢竟有個股期貨的股票也才數百檔,加思揚的存股有許多成交量較低小型股,這些股票是沒有期貨的。

至於股票選擇權,就又更複雜了,選擇權分為買權與賣權,買權與賣權都可以買進或賣出,而且選擇權的漲跌幅有時還滿驚人的,對於不想花太多心思在股票上面的存股族而言,使用賣出個股期貨或買進賣權等方法來避險都是比較麻煩的,而且個股只要穩定配息,存股族可以長期不賣出股票,但賣出個股期貨與買進賣權則不適合長期持有,許多存股族不一定每天都看盤,遑論利用期貨與選擇權來避險,過多的金融工具對存股族並不適用。

肆、買進富邦vix並不是避險而是冒險

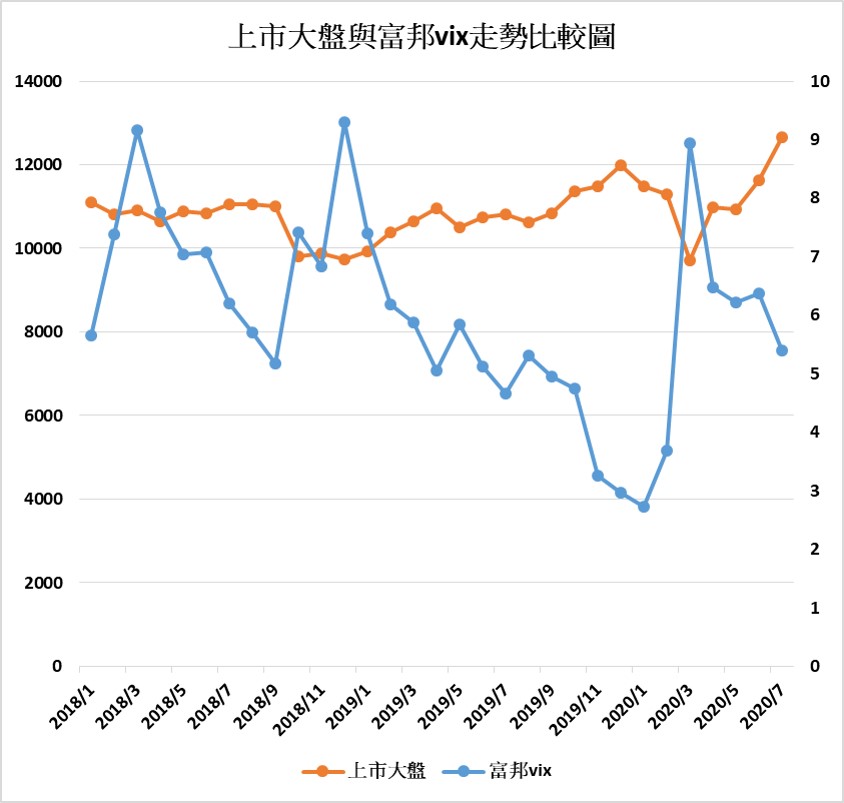

最近全球股市起伏較大,有些投資人認為買進富邦vix(00677U)可以用來避險,於是加思揚將台灣上市大盤與富邦vix從2018年1月以來的歷史走勢放在同一張圖表進行比較(下圖),2018年12月全球股市大幅修正,而2019年有中美貿易戰,2020年則是新冠肺炎,將這三年的上市大盤與富邦vix走勢進行對照有其意義。以下分年敘述:

一、2018年3月至9月上市大盤在11000上下遊走,並沒有明顯漲跌的走勢,但富邦vix可以從3月份的9元跌到9月份的5元,半年跌幅將近50%,如果有投資人認為股市漲到11000點風險高,買進vix避險,結果大盤沒跌也沒漲,vix先跌一半,真的很令人傻眼。接下來大盤從9月份11000跌到12月的低點9700,vix的表現則從5元漲回9元,換言之,如果投資人在三月的高點買進vix避險,到了十二月,vix只是漲回三月的價位而已,不賠也不賺,並沒有避險的效果,除非有人精準的在9月份買進vix,而且vix的漲跌過大,相信有許多持有vix的投資人,在9元下跌到5元的過程就忍不住停損了,結果錯過後面的大行情。

二、2019年的vix從1月的7元跌到12月的3元,期間台股大盤約從10000點漲至12000點,漲幅約20%,可是vix的跌幅竟然高達50%,投資人如果在2019年看大盤上萬點不高興,買進vix避險,避險不成反讓自己陷入險境。

三、2020年的vix可謂先甘後苦,新冠肺炎讓全球股市重挫,vix也從1月的3元以下直衝3月的10元以上,漲幅3倍以上,有在低點買進vix的投資人獲利以倍數計,但是手腳要快,因為不到半年又從最高14元跌到5元左右,所以vix不是不能投資,而是抓轉折的眼光要準,簡而言之,是高手在玩的。

伍、或可買進穩定性較高的元大美債ETF,減弱系統性風險對存股的影響

賣出個股期貨或買進個股賣權係針對個股的避險而言,如果不考慮進行個股的避險,利用大盤指數或債券來避險也是可以考慮的方式,高手可以在合適的時間點放空台指期,例如:大盤跌破月線或上升趨勢線時,放空台指期來保護現貨,但與個股期貨及選擇權一樣,指數期貨也不是單純的存股族想要利用的避險工具,一旦看錯趨勢,加上又懶於看盤,有可能導致較大的虧損,因此如果不考慮期貨、選擇權等避險工具,買進債券是可以考慮的懶人避險工具。

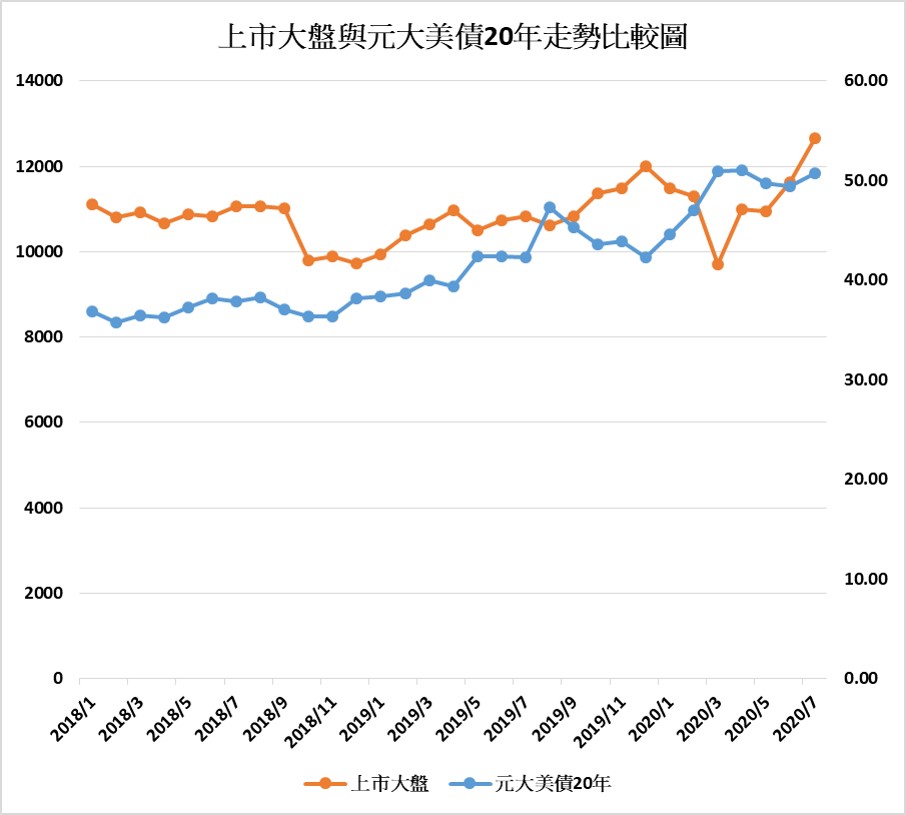

債券市場大致與全球股市呈現負相關的走勢,尤其是遭遇系統性危機時,從股市撤出的資金往往錢進債券市場,加思揚將元大美債20年(00679B)與台股上市大盤的走勢擺在一起觀察(下圖),從2019年下半年以來,元大美債20年總共與上市大盤交叉三次,交叉意味著當時走勢相反,持有元大美債20年的投資者可利用大盤大跌時,趁機賣掉利差擴大的美債20年,但不可思議的是經過三次交叉之後,台股與元大美債20年最近可是同步再創新高,看起來大盤與元大美債只有在走勢波動極大的時候,走勢呈現負相關,長期而言美債呈現溫和的上漲,這點與富邦vix或元大臺灣50反一非常的不同,因為大盤創新高,富邦vix卻創新低,如果從2018年1月就買進元大美債20年,不看也不賣,竟然是有價差可以賺的,漲幅大約40%,同時間台股的漲幅卻大約20%而已,漲幅竟然還比台股還大。

陸、結語-美債ETF是懶人避險的好選擇

綜合上述比較,加思揚認為富邦vix不適合久放,恐怕不適合作為保守存股族的避險工具,比較適合經常看盤的高手玩,而且要抓轉折適時的買進與賣出,否則容易套牢,而且套牢之後,損失可能以數倍計,作為避險工具有其難度;但反觀元大美債20年卻沒有這個問題,而元大美債也有1~3年(00719B)與7~10年(00697B)的產品可以選擇,走勢更為溫和,富邦也有同樣的產品可供買進。更讓人驚豔的是上述美債ETF還有股息可以領(季配),像是元大美債20年在2018年與2019年的股息殖利率都在2.5%左右,既有價差又有股息,走勢又溫和,且美債危險性也較公司債與高收益債而低(除非美國倒債),因此加思揚將元大美債20年視為資金的避風港,讓漲多實現獲利的資金有一個較不讓人擔心的去處,而非僅是定存一途而已。最後大家應該都知道利率上升就是債券的利空,但美國聯準會預計到2022年底之前都不會升息,所以在2022年以前,美債應該都是避險的好選擇。

發表迴響