房租持股的價差操作,賣出ABBV、FFC,買進F與REET。

文章目錄

壹、前言

「停利停損」也可以是存股的紀律之一,如果可以「停利」,應該要高興,即使「停利」之後,股價持續上漲,也不必覺得賣太早,也不要有「早知道就不要賣,還可以賺更多」之類的想法,因為這都是結果論。加思揚存股的「停利」標準是獲利15%以上,買進的理由是每年5%的殖利率,如果能夠獲利15%以上賣出,視同提前獲得未來三年以上的股息,即使後來股價上漲,加思揚也不覺得可惜,獲利已經落袋了,誰知道之後是漲還是跌!如果執行「停損」,也應該要高興,代表這支股票的狀況不佳,可能是股息連續減少且股價同時長期下跌,這時候狠下心來執行「停損」,代表的是紀律,畢竟還有許多好股值得買進,不必執著於該股的往日榮光。

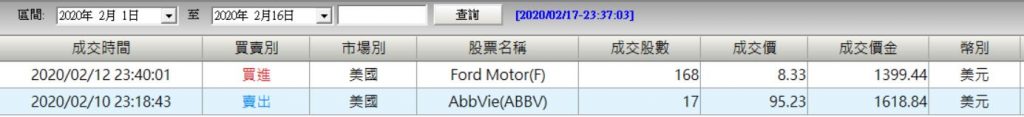

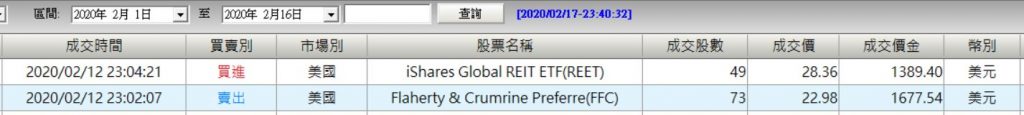

二月份的房租持股有艾柏維醫藥(ABBV)與特別股封閉式基金(FFC),因漲幅突破15%而「停利」。

貳、賣出艾柏維醫藥(ABBV),轉買福特汽車(F)

自從2019年4月底以80美元買進艾柏維醫藥之後,股價的表現並非一帆風順,六月份即因併購的問題而大跌至64美元,跌幅達二成,加思揚還考慮要「停損」,但終究忍了下來,考量艾柏維畢竟是因為本身的重磅藥物專利即將到期,為了往後的業績與獲利於是併購肉毒桿菌龍頭Allergan,感覺還沒那麼糟,於是忍住未停損,而且該給的配息也沒減少,所以打消賣出的念頭。到了2020年的2月,艾柏維醫藥的業績超乎預期,且併購案又被樂觀期待,所以大漲,之前大跌與現在大漲的理由居然是同一件事情,可見投資人的不理性。

賣出ABBV之後,轉買福特汽車(F),最近福特汽車的新聞沒一個好的,股價也從10美元跌到8美元,對比特斯拉大漲數倍,感覺福特就快倒了,考量福特也曾在2018年跌破8美元,但那時的配息(季配0.15鎂)也沒有減少,這次又來到附近價位,所以加思揚就買了,期待有如電影賽道狂人的情節,福特能夠逆轉勝。

參、賣出特別股封閉式基金(FFC),買進全球不動產信託(REET)

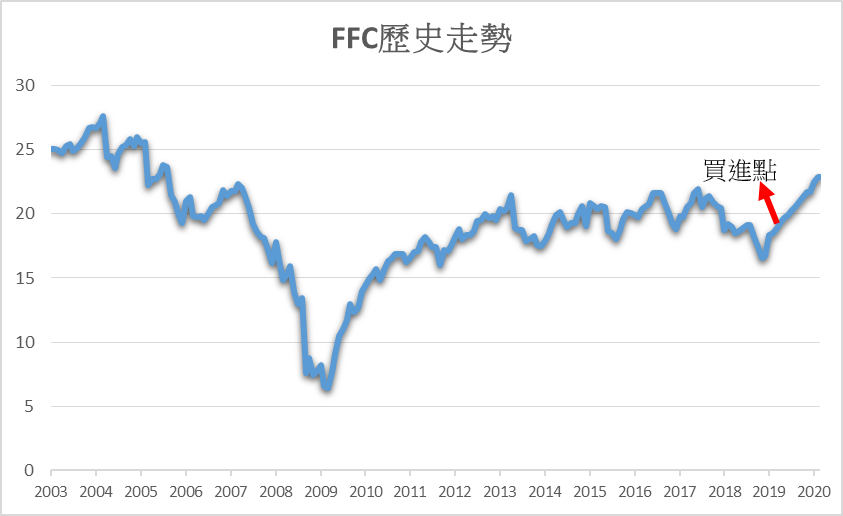

當初買進FFC的理由是跌深,跌深伴隨著殖利率的提昇 ,雖然沒有買在最低點16美元,但也買在相對低點的19美元,看到FFC的歷史走勢(下圖),不難看出其鋸齒狀,常常一年內的漲跌幅就超過20%,所以參考歷史走勢很重要,考量FFC的進場點就必須是在鋸齒的下緣而非上緣,買在相對低點就有機會股息與資本利得雙賺,FFC就是最好的例子。

賣出ABBV之後,轉買全球不動產信託(REET), REET 是ETF,發行公司是家大業大的貝萊德,買進價位不算低,但殖利率仍有3.5%的水準。

結語

當初沒賣掉跌深的ABBV,造就如今的獲利20%,單看個股容易讓人殺低,加思揚持有百檔以上的美股,單一個股跌深,不一定會具體反應在整體持股市值,持股的分散,讓人能夠靜下心來看待突然大跌的個股,如果重押某一檔個股,可能就無法保持平常心了。

投資警語

投資一定有風險,網站資料僅為個人投資紀錄回顧與心得整理,並無任何推薦股票買賣的意思,亦不負擔買賣盈虧的法律責任,任何的金融投資皆須自行評估與研究,自己的投資人生請自己負責。

本文內容已力求資料正確,不保證內容完全無誤,如有錯誤,請來信或留言告知,感恩。

1 comment