我國各式退休基金績效之超級比一比

文章目錄

壹、前言

2月份報載勞動基金運用局公布勞動基金110年全年的投資表現,其中新制勞退基金去年一整年就賺進2836.8億元,平均每位勞工退休帳戶約可拿到2萬3千元的分紅,3月就會將分紅匯入勞工個人的專戶。

每次看到這類新聞,加思揚就覺得高興,畢竟這攸關至少1200萬人的退休金,所以當然希望國家在退休基金的投資操作績效上,能夠在兼顧風險之餘,為大家謀求更好的退休環境。

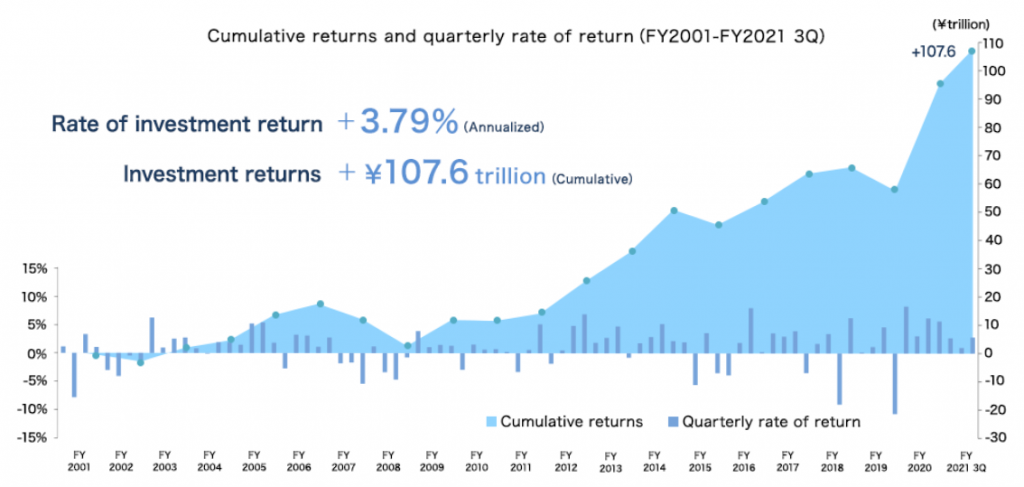

我國各種退休基金除了歷史悠久的舊制勞退基金、近年分紅消息頻傳的新制勞退基金與瀕臨破產的勞保基金,其實還有比較少眾的國保基金、公保基金、軍公教退輔基金與私校退輔基金,常常聽到大家都在抱怨國家經營退休基金的投資績效太差,所以才導致各種退休基金面臨破產的危機,但退休基金其實都是「繳得少,領得多」的規劃,加上大家越活越久,所以破產其實是必然,時間早晚而已。所以加思揚對於退休現金流的態度就是「自己準備為主,國家幫忙為輔」的想法,退休是自己的事,自己可以控制的部份盡量做到,而不是處處被他人控制或影響,自控或他控二選一,加思揚選擇自控的人生,如果退休金自己準備起來,不完全仰賴政府,時不時出現的退休基金破產新聞又或者是年金又要改革的訊息,就不會讓自己心情欠佳了。沒錯,政府應該要照顧我們,而且大家都有繳稅,也都有繳退休基金,工作大半輩子退休了,政府該給我們的退休金就要給我們,但少子化時代來臨,加思揚出生的年代,每年都有30萬新生兒,到了去年創新低只剩不到16萬,近十餘年也就大概每年20萬新生兒而已,等我退休了,還在工作的人口可以繼續供應加思揚這一代的退休金嗎?20萬人工作人口養30萬人退休人口,不出問題才有鬼,也或許有人會說退休基金破產倒數都是政府委外代操績效太差,如果年化報酬率有7%以上,根本就不會有破產的問題,但根據加思揚的調查,基金規模將近50兆台幣的日本政府退休投資基金(GPIF),2001到2021的年化報酬率為3.79%,同樣也達不到7%那麼高的標準,既然如此,對於自己的退休金的規劃就要多花點心思了,不能完全仰賴政府,退休時自己的口袋裡也要有點錢,最好是透過投資享有穩定的現金流,退休生活才會悠閒愜意。

話說回來,加思揚對於國內各種退休基金歷年來的投資績效也很好奇,因此參考中華民國基金退休基金協會提供的退休基金績效,並進行以下的比較與瞭解。

舊制勞退基金是國內歷史最悠久的退休基金,先拿它來跟同時期的定存利率進行比較。

貳、歷年定存利率與舊制勞退基金績效比較(76~109年)

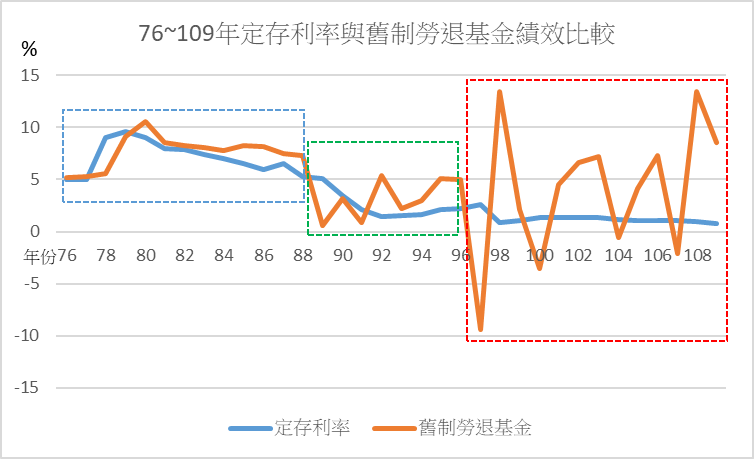

舊制勞退基金算是國內歷史最悠久的退休基金,始於內政部勞工司在民國73年依勞動基準法第56條規定成立勞工退休基金,理論上來說隔年就會有投資績效數據,但年代實在太久遠,加思揚也查不到,而退休基金協會提供的舊制勞退基金績效則是從民國76年才開始有數據,因此加思揚以民國76年為起點將歷年定存利率與舊制勞退基金的投資績效進行比較,折線圖如下圖1所示。

從圖1定存利率與舊制勞退基金的比較圖看來,加思揚大致將折線圖分為三個時期:

一、76年~88年,舊制勞退基金績效近乎等同定存利率時期,13年間的年化報酬率為7.64%

從圖1觀察民國76年到民國88年,大概可看出,舊制勞退基金績效的曲線大概就跟一年期定存利率長相左右,這段時期長達13年,加思揚以幾何平均數算出這段時期舊制勞退基金的投資績效為7.64%,真的很可惜,這時期舊制勞退的投資績效其實就跟定存差不多,看不出基金的經營有何成效,舊制勞退基金的投資績效不彰,也難怪那時有很多勞工都不想繳勞退,因為績效差不多,自己定存或者買儲蓄險保單就可以了,幹嘛每個月繳錢給政府呢,以後也不知道領不領得到,而且繳勞退或勞保代扣會有薪水好像變少的感覺,但那時沒有繳的人或者是後繳導致年資較少的人,有許多人應該後悔了。加思揚的父母那時自己開紡織代工所,員工就2個人,父親有參加勞保與繳勞退,但額度不高,母親則沒繳,現在退休了都頗為後悔,就算勞退只能月領少少2萬,但退休後月領2萬其實就很好用了,因為父親目前僅月領1萬(勞退+勞保),而母親則是月領數千元的國民年金,如果當年父母都有參加勞保與繳勞退,2個人每個月4萬元的勞保+勞退,應該是可以期待的。其實,勞保規定5人以內的公司並不一定要強制加勞保,就算是5人以上的公司,有的雇主也沒有幫員工加勞保,種種的原因讓許多人錯失累計勞退與勞保年資的機會。總之,出社會工作以後,自己的權益要自己顧,對於攸關退休年金的社會保險該怎麼參加或繳納,最好要有一定程度的瞭解。

二、89年~96年,定存利率大幅調降, 舊制勞退基金績效同步下調且震盪幅度擴大,8年間的年化報酬率3.15%

這個時期的一年期定存利率從民國90年的5%調降到91年的2%以下,在定存利率調降的過程中,舊制勞退基金的投資績效同步下調,原本投資的固定收益商品利率調降了,投資績效當然只能下調為3.15%,從圖1的折線圖也可看出舊制勞退基金的績效折線振幅有加大的趨勢。

三、97年~109年,定存利率低檔盤旋, 舊制勞退基金績效震盪幅度劇烈,13年間的年化報酬率3.77%

從圖1可看出,從民國97年到109年,舊制勞退基金投資績效折線的振幅更大了,如果把定存利率的藍線看作底線,可以看出舊制勞退基金的橘線在藍線上方形成的三角形面積比較大,看起來績效應該是超越定存利率的,加思揚將這13年間的定存利率用算術平均數得到1.23%,同時間舊制勞退基金的年化報酬率為3.77%(幾何平均數),也就是現在這個時期舊制勞退基金的投資績效是穩穩贏過定存利率了,跟上述76~88年與89~96年兩個時期有很大的不同。

總結,以30年時間觀察,舊制勞退基金前20年績效與當時定存利率相當,但近十年的投資績效已穩定超越定存。

參、我國舊制勞退基金及勞保基金與日本政府退休投資基金的年化績效比較

基金規模將近50兆台幣的日本政府退休投資基金(GPIF)是全世界規模最大的退休基金,GPIF 2001到2021年的年化報酬率為3.79%(圖2),同時期的舊制勞退基金為3.69%,而勞保基金則是3.93%,對比之下,我國的舊制勞退基金與勞保基金的投資績效並不遜色,但即使如此,勞保基金依然面臨破產的風險,少子化的影響,讓未來繳勞保的人越來越少,但退休的勞工確越來越多,破產是必然。

圖片來源:https://www.gpif.go.jp/en/

美國加州很富有,州財政也佳,加州公務員退休基金也是美國最大規模的退休基金,經營績效也為人稱道,30年來的年化報酬率接近10%,但也曾在2009年金融海嘯時,資產總值一度縮減1/3(參1),同時間國內的各退休基金並沒有這麼驚人的跌幅,可見高報酬也帶來相對的高風險,何況國力有差,美國的稅務與消費也比我們高,拿美國加州的公務員退休基金來跟我們的退休基金相比也是不盡公平。

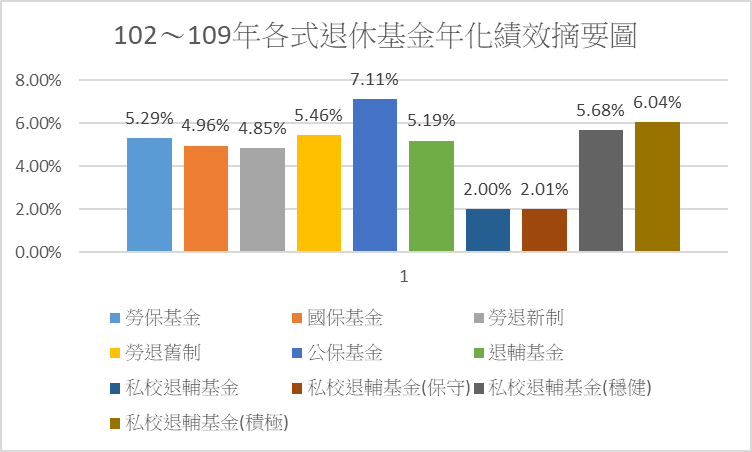

肆、我國各式退休基金年化績效比較

根據退休基金協會(參2)提供的資料,私校退輔基金從102年才開始有績效數字,如果要將國內十種退休基金進行整體比較,就必須從102年開始進行比較,其實從102年開始到現在,全世界的股市幾乎都是多頭市場,比較各個基金在這8年間的績效也極具參考價值,年化績效的算法同樣以幾何平均數算出。

從下圖3可看出,102~109年間的年化績效,以公保基金投報率最高(7.11%),私校退輔基金積極型次之(6.04%),私校退輔基金穩健型排第三(5.68%),而以私校退輔基金與私校退輔基金保守型最差(2.00%與2.01%)。看到上述的數據,沒想到公保基金的投報率會奪冠,但加思揚同時也很期待勞保、勞退、退輔能夠像私校退輔基金一樣,讓大家能夠自由選擇保守、穩健或者積極型。

伍、結語-天助自助者,退休金自己準備起來

陸、參考文獻

1.加州公務員退休基金績效讚 大賺12.5%(https://www.moneydj.com/kmdj/news/newsviewer.aspx?a=4c080685-dde4-41cc-911a-48bd687ba085)

2.中華民國退休基金協會網站(https://www.pension.org.tw/index.php)

發表迴響