買股如買房,收息如收租!-序文-

文章目錄

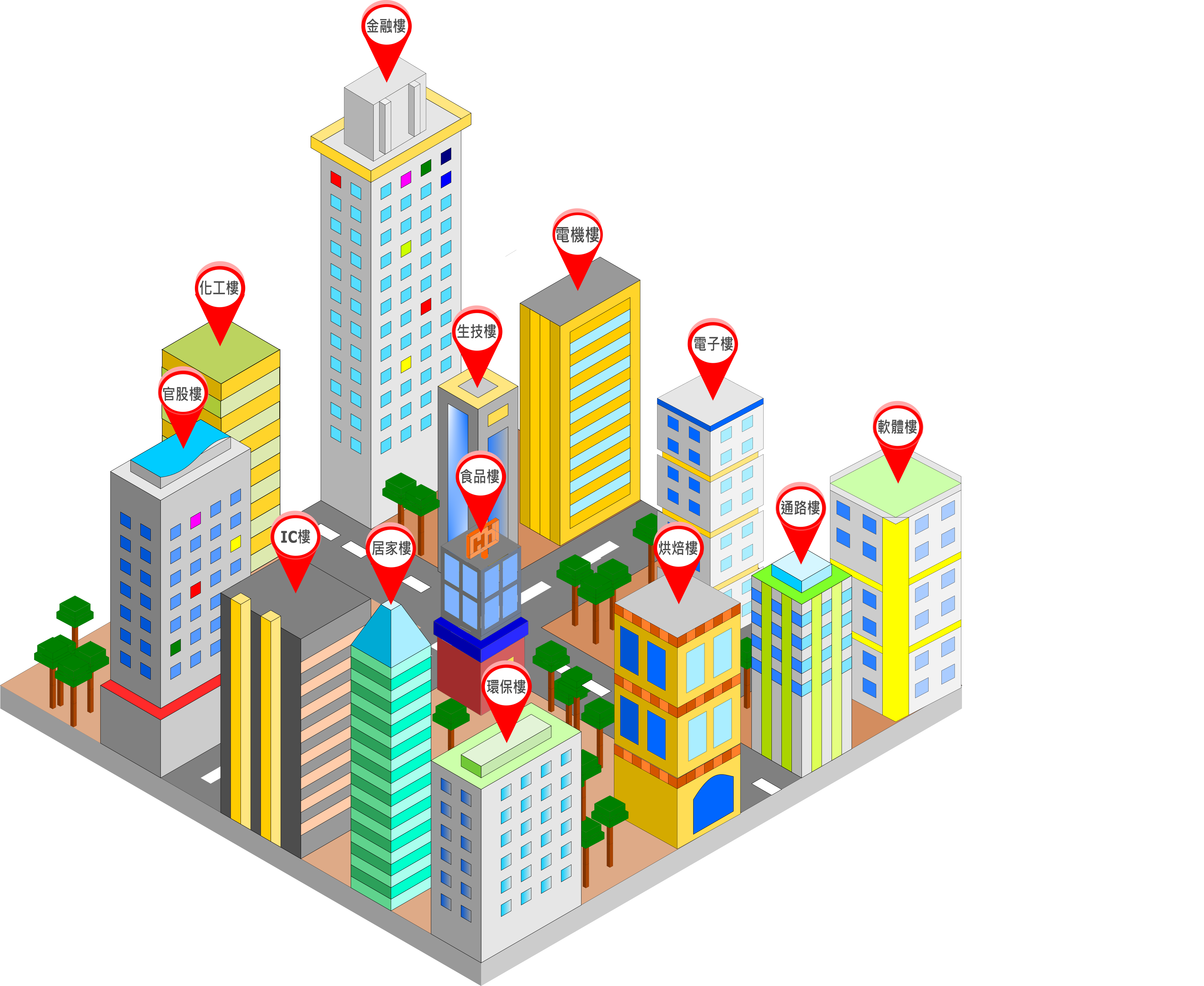

圖片來源:自行繪製

買股如買房,收息如收租

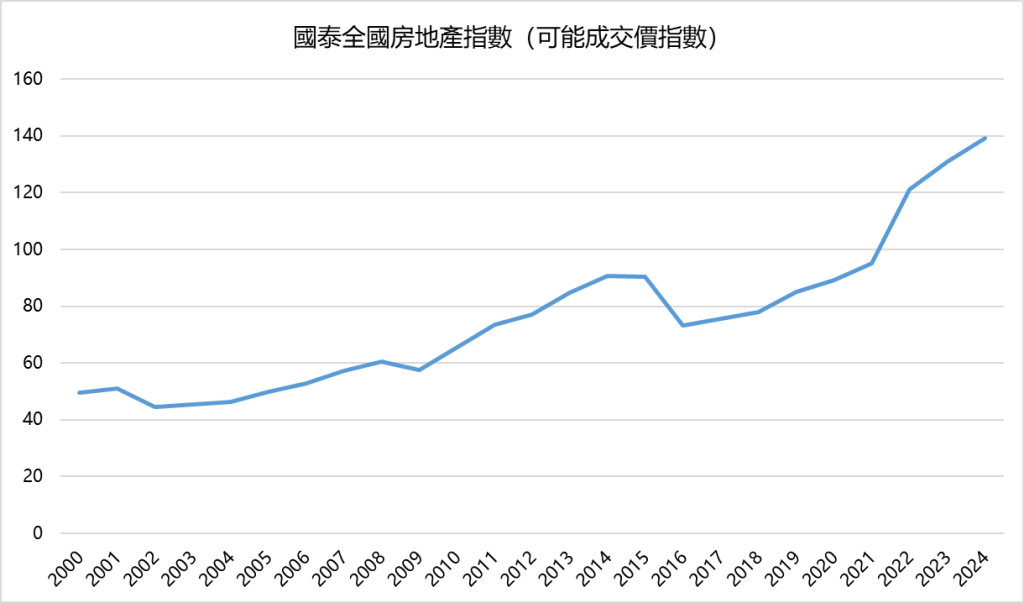

10年前的2014年,臺灣房價漲到當時的最高點,那時加思揚心想房價大概就這樣了吧,接下來應該走平或下跌,的確,2015~2016年的整體房價是跌的,但從2017年開始,臺灣的房價一飛沖天,如果以國泰全國房地產指數來看(下圖),臺灣的房地產指數已從2014的高點90漲到2024年的140了,漲幅55.5%,這是整體指數,如果單以六都的房價來看,漲幅至少超過1倍。

股票、債券、黃金與房地產在金融業眼中都是有價值的金融資產,也都是加思揚想擁有的,上述金融資產只要質押或抵押都可以從銀行貸出現金,股、債、金可以零買,不至於要貸款才能買,錢少就買少,但房地產不行,不能拆坪數、分房間零買或零賣,而且總價動輒數百萬到千萬,因此大部分的人都需要貸款才能買房,可見房地產不同於股、債、金之處。

加思揚家裡沒礦,也不是有錢人,沒辦法買房投資或買房出租當包租公,但有錢可以買股票,台股有許多年年穩定配息的績優股,如果轉換心態,把買股票視為買房地產,自己建構一棟棟的股票樓,讓每一棟股票樓每年都能貢獻股息,收股息就好像收租金一樣,正所謂「買股如買房,收息如收租」。

買到股息成長股,就好像買到房價持續上漲的商辦或透天厝

股息成長股意謂著股息年年增加的股票,股息年年增加往往代表企業營運的持續成長,而企業也大方的將盈餘轉成股息配發給股東,業績與股息的成長通常也會讓股價一路長紅,例如全球晶圓代工龍頭台積電就是股息與股價雙雙成長的績優股。

從下圖台積電的股價歷史走勢與歷年配息,可發現台積電的股價從2009年金融海嘯期間的50元以下,漲到2024年的900元以上,同時股息也從2008年的3元成長到2023的15元,長期持有台積電不但領到股息也賺到差價,感覺持有台積電就好像買到蛋黃區房價持續上漲的商辦或透天厝,真是賺翻了。

買到股息穩健股,就好像買到保值的大樓或華廈

買到股息穩健發放的股票也很好,至少比定存好,這類股票雖然不一定有年年增加的股息,但每年的股息都能維持一定的水準,遇到股災也能相對抗跌,因為股息穩定配發的緣故。

以中華電為例(下圖),2008年金融海嘯時,最低也曾跌到50元以下,但經過了十五年,股價漲到125元左右,相對於台積電,中華電股價的成長可說是溫吞牛皮,但在這十五年間,中華電就是每年穩定配發4~5元的現金股息,如果能在50元的低點買到,股息殖利率就是8~10%,就算買在100元以上,中華電的殖利率都還是有3%以上,持有中華電就好像買到蛋黃區保值的大樓或華廈 ,雖然股價沒成長性,但內銷經營穩定,不用像台積電面對來自全球相關企業的競爭與威脅,而且一旦發生股災,中華電的股價受傷也較輕。

進可攻,退可守,成長型與防禦型可以同時擁有

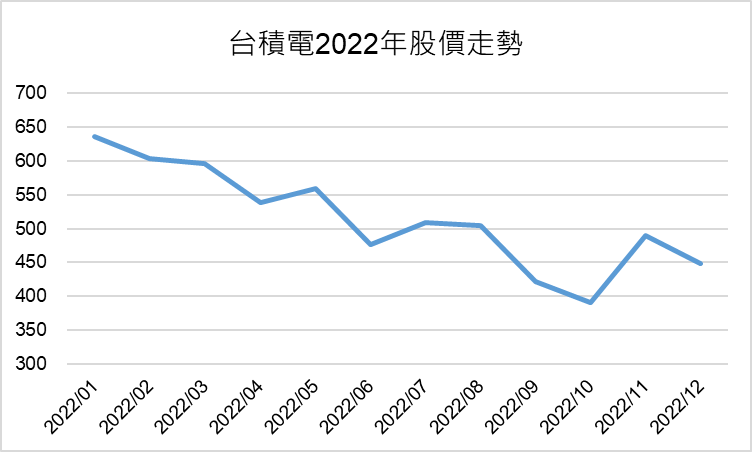

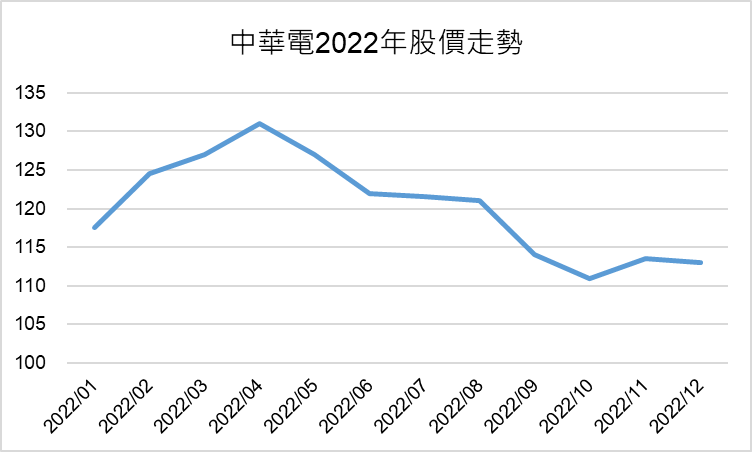

在經濟擴張的時期,成長股帶來的投資效益非常可觀,但經濟不可能一路往上衝,總有休息的時候,這時成長股可能面臨訂單取消、投資無法回收的窘境,隨之而來的,可能是股價大幅波動或下挫。相對的,防禦型的股票在經濟大好的時候,股價雖然也會跟漲,但漲勢必定溫吞,因為業績不會有爆發性的成長,但一旦景氣反轉,防禦型股票的跌勢通常也較溫和。以2022年的台積電與中華電為例(下圖),當年台股大盤跌幅約為22%,而台積電從1月開盤的619元跌到12月底的448.5元,跌幅27.5%相當可觀,想必當時不少投資人因為持股台積電的比重太高,而賣掉全部或部份持股。反觀同時期的中華電,股價僅從116.5元跌到113元,但期間因為還配息4.6元,所以2022年的中華電根本沒跌。

總之,居安思危,滿手成長股的投資人要思考在景氣反轉時,自己是否能承受得住帳面上不斷擴大的未實現損失,或許安插一些穩定領息股,可以讓自己在驚濤駭浪中,穩住自己的投資信心,不至於做出未來讓自己後悔的賣股決定。

圖片來源:自行繪製

圖片來源:自行繪製

投資警語

投資一定有風險,網站資料僅為個人投資紀錄回顧與心得整理,並無任何推薦股票買賣的意思,亦不負擔買賣盈虧的法律責任,任何的金融投資皆須自行評估與研究,自己的投資人生請自己負責。

本文內容已力求資料正確,不保證內容完全無誤,如有錯誤,請來信或留言告知,感恩。

發表迴響