高股息低波動ETF的超級比一比

文章目錄

壹、高股息低波動ETF的成份股

109年第一季絕對是台股十年來最震盪的一季,台股從一月初的12110高點,跌到3月19日的低點8523,下跌超過3500點,多頭的時候大家不喜歡低波動,多頭的低波動代表漲得慢、不漲或小漲,賺不了錢,但一旦空頭來襲,如果來得又快又急,低波動就成為大家的期待,少賠為贏。

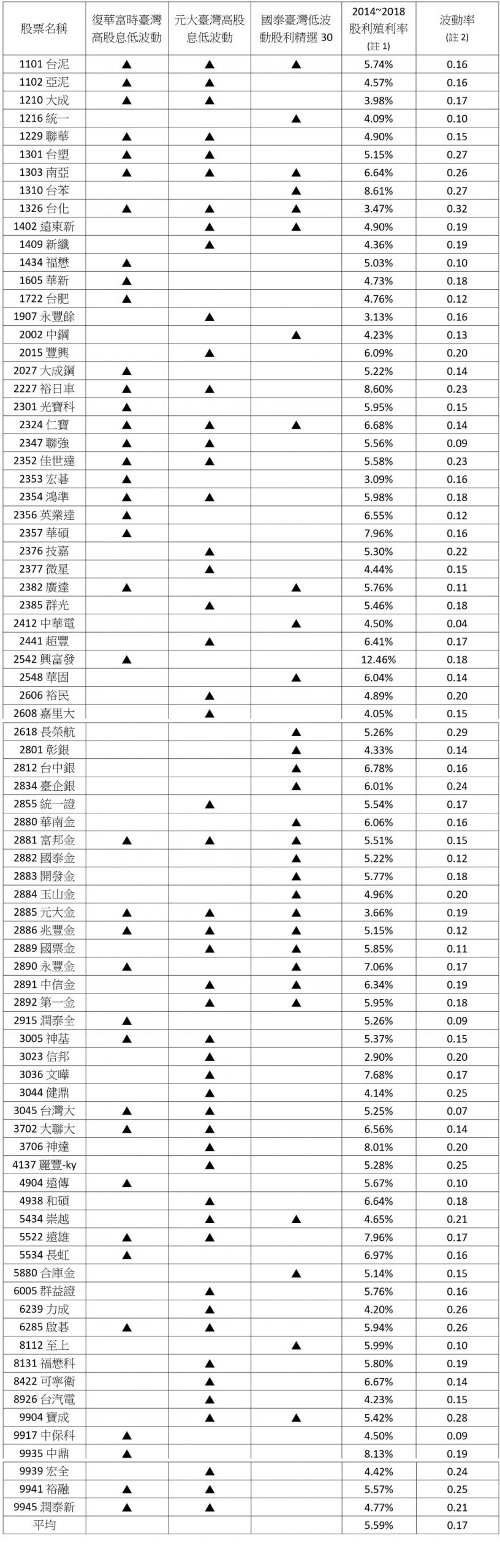

因應不同屬性投資人的需求,部份投信公司順勢推出高股息低波動的ETF,企圖吸引想投資定存股的投資人,加思揚對高息低波的股票同樣感興趣,因此以「復華富時臺灣高股息低波動基金」、「元大臺灣高股息低波動基金」與「國泰臺灣低波動股利精選30」三檔基金為例,觀察比較三支ETF的成份股,結果發現儘管基金名稱雷同,但基金經理人對於高股息低波動股票的選擇竟然大不相同。意見一致的股票僅有:1101台泥、1303南亞、1326台化、2324仁寶、2881富邦金、2885元大金、2886兆豐金等七檔,且這七檔共識股票,有部份在2014~2018年股利殖利率其實不怎麼高,甚至今年1月至4月的波動度也比大盤要來得大,似乎成份股與其基金名稱有所落差。

註2:波動率算式為 ln(SQRT(H/L)),H與 L為109/01/02~04/15最高價與最低價(算式參考:https://cashflowrich.blogspot.com/2017/07/historical-volatilityhv.html)。同時間上市大盤波動度為0.17,上述81支成份股的平均波動度同為0.17,很巧合。

貳、高息低波成份股的超級比一比

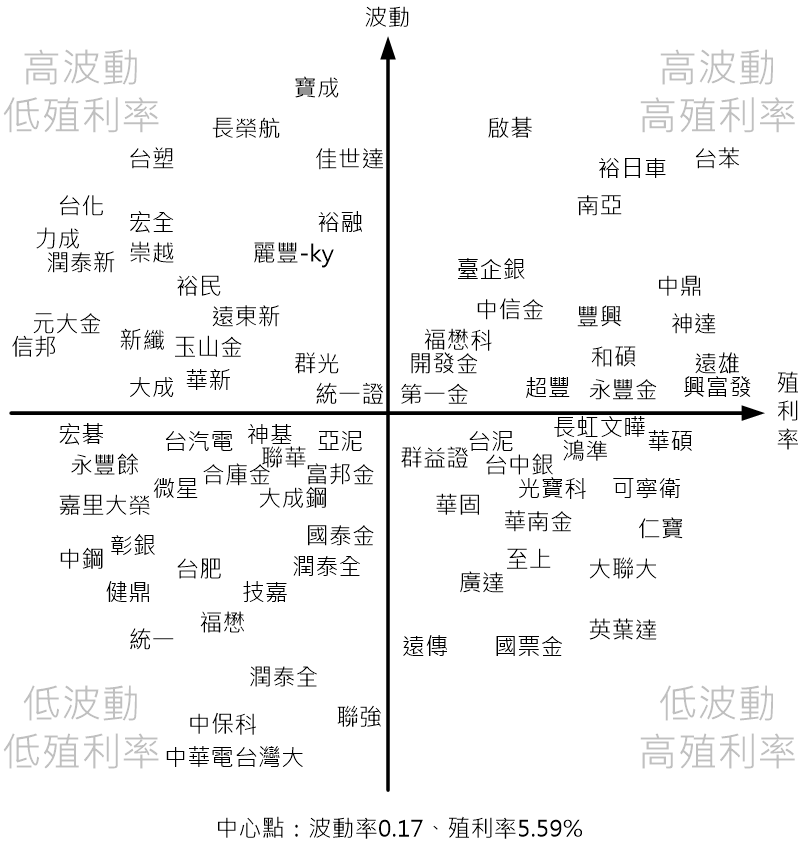

上述三檔高股息低波動ETF成份股總計有81檔,加思揚以81檔的殖利率平均值5.59%與波動度平均值0.17劃分為「高波動低殖利率」、「高波動高殖利率」、「低波動低殖利率」、「低波動高殖利率」四個象限,將81檔股票約略放在適合的象限位置上。波動率計算期間為今年1月份至4月中,這段時間全球股市乃至於臺灣股市均面臨大海嘯,此時的波動度具有相當的參考價值;而殖利率則採用近五年(不含今年)的股利計算,殖利率受個股當時股價影響,像是聯華公佈今年領取1.6元股息與1.6元股票之後,股價持續大漲超過40元,導致五年平均殖利率低於5.59%,否則聯華股價在30~40元區間已有很長一段時間,殖利率其實是相當高的。只是加思揚很訝異81檔股票裡面,有一半以上的股票其實五年平均殖利率低於5.59%,亦有一半的股票,其波動度是大於上市大盤的。當然大家的選股計算方式有所不同,所以股息波動象限圖僅供參考,只是大家如果要長期持有高股息低波動的股票,自己還是必須做功課。

參、建立自己的高息低波ETF

高股息低波動的股票很多,投信公司挑選股票容易受限於成交量、股本等基本條件影響,可能導致成份股沒有想像中的高息低波,如果只憑著基金名稱就投資,就容易持有自己並不願意買進的股票,名字取得好,容易讓大家有美好的想像,就如同高收益債券基金,大部分持有信評較低的垃圾債,但是「高收益」讓大家眼睛都亮了,沒想到買進之後配息來自於本金且淨值不斷下降。

總之,要投資就必須做功課,大家也可以自己挑選投資組合,組個「路人甲高息低波100」或「路人乙高息低波150」,搞不好績效還好過上述基金,而且不用付基金管理費,領股息還能退稅。

發表迴響